Now Reading: Warum Kindesunterhalt nicht absetzbar ist

-

01

Warum Kindesunterhalt nicht absetzbar ist

Warum Kindesunterhalt nicht absetzbar ist

In Deutschland spielt der Kindesunterhalt eine wesentliche Rolle bei der finanziellen Unterstützung von Kindern. Doch trotz seiner Wichtigkeit ist Kindesunterhalt in der Regel nicht steuerlich absetzbar. Diese Thematik bringt komplexe Herausforderungen für Unterhaltspflichtige mit sich, die oft nach Steuervorteilen suchen. Besondere Beachtung finden hierbei der Kinderfreibetrag und die gesetzlichen Regelungen, die auch vom Bundefinanzhof interpretiert werden. In den folgenden Abschnitten werden wir die besonderen Umstände und rechtlichen Rahmenbedingungen beleuchten, um ein besseres Verständnis für die steuerliche Absetzbarkeit von Kindesunterhalt zu fördern.

Einleitung

Der Kindesunterhalt stellt für viele Eltern eine zentrale finanzielle Verpflichtung dar. In Deutschland sind die gesetzlichen Regelungen, die damit verbunden sind, komplex und erfordern ein tiefgründiges Verständnis des Steuerrechts. Die Tatsache, dass Kindesunterhalt nicht steuerlich absetzbar ist, wirft zahlreiche Fragen auf, sowohl aus rechtlicher als auch aus wirtschaftlicher Perspektive. Diese Herausforderung betrifft viele Betroffene und hat weitreichende Auswirkungen auf die finanzielle Planung.

Die aktuellen Bestimmungen im Steuerrecht beinhalten Änderungen, die 2025 in Kraft treten sollen. Diese neuen Regelungen werden direkt die steuerlichen Rahmenbedingungen für den Kindesunterhalt beeinflussen. Eltern sollten sich also über die anstehenden Entwicklungen informieren, um den bestmöglichen Umgang mit ihren finanziellen Verantwortlichkeiten sicherzustellen.

Definition von Kindesunterhalt

Der Kindesunterhalt ist die finanzielle Unterstützung, die ein Elternteil dem anderen für die Erziehung und den Unterhalt des gemeinsamen Kindes zahlen muss. Diese Regelung stellt sicher, dass die Bedürfnisse und die Lebensqualität des Kindes erfüllt werden. In Deutschland bestehen zwei Hauptarten des Kindesunterhalts: Barunterhalt und Naturalunterhalt, die jeweils unterschiedliche Formen der Unterstützung darstellen.

Arten des Kindesunterhalts

Die Arten des Kindesunterhalts lassen sich in folgende Kategorien einteilen:

- Barunterhalt: Dieser wird in Form von Geldzahlungen geleistet, um die laufenden Kosten des Kindes zu decken.

- Naturalunterhalt: Hierbei wird der Unterhalt in Form von Sachleistungen erbracht, beispielsweise durch die Bereitstellung von Wohnraum oder Bekleidung.

Rechtsgrundlage für den Anspruch

Die Rechtsgrundlage für den Kindesunterhalt ergibt sich aus dem Bürgerlichen Gesetzbuch (BGB). Die Vorschriften regeln sowohl die Ansprüche für minderjährige als auch für volljährige Kinder und sorgen dafür, dass der Unterhaltspflichtige seiner Verantwortung nachkommt. Unabhängig vom Familienstatus des Kindes, sei er ehelich oder nichtehelich, bleibt der Anspruch auf Kindesunterhalt bestehen, sofern das Kind unverheiratet ist.

Gesetzliche Regelungen zum Kindesunterhalt

Die gesetzlichen Regelungen zum Kindesunterhalt gewährleisten den Anspruch auf finanzielle Unterstützung für Kinder verschiedener Altersgruppen. Diese Regelungen betreffen sowohl minderjährige als auch volljährige Kinder. Es ist wichtig, die spezifischen Bedingungen und Beträge zu verstehen, die für den Mindestunterhalt festgelegt sind.

Minderjährige und volljährige Kinder

Nach den gesetzlichen Regelungen haben minderjährige Kinder einen direkten Anspruch auf Unterhalt. Volljährige Kinder können ebenfalls Unterhalt beanspruchen, insbesondere während ihrer Erstausbildung. Dieser Anspruch ist entscheidend, um die finanzielle Sicherheit junger Erwachsener zu gewährleisten und ihre Entwicklung zu fördern.

Existenzen und Mindestunterhalt

Der Mindestunterhalt bildet das Fundament für das Existenzminimum von Kindern. Die Beträge variieren gemäß dem Alter der Kinder. Für das Jahr 2025 gelten folgende Unterhaltsbeträge:

| Alter | Mindestunterhalt (in Euro) |

|---|---|

| Bis 6 Jahre | 482 |

| 7 bis 12 Jahre | 558 |

| Über 13 Jahre | 653 |

Diese Beträge sind essenziell, um den Lebensbedarf der Minderjährigen und volljährigen Kinder zu decken und ihnen ein Mindestmaß an Lebensqualität zu bieten.

Warum ist Kindesunterhalt nicht steuerlich absetzbar?

In Deutschland ist Kindesunterhalt häufig nicht steuerlich absetzbar. Diese Regelung ergibt sich aus dem Steuerrecht, das festlegt, dass Unterhaltszahlungen zur Sicherung der grundlegenden Bedürfnisse eines Kindes vorgesehen sind. Viele dieser Bedürfnisse werden bereits durch staatliche Leistungen wie das Kindergeld abgedeckt, was eine Absetzbarkeit von Kindesunterhalt als nicht notwendig erscheinen lässt.

Die Absetzbarkeit ist nur unter bestimmten Bedingungen möglich. Beispielsweise, wenn keiner der Elternteile Kindergeld beansprucht, könnte eine Absetzbarkeit in Betracht kommen. Da jedoch in den meisten Fällen das Kindergeld Bezug findet, bleibt die steuerliche Absetzbarkeit für viele unterhaltspflichtige Eltern eine erhebliche Herausforderung.

Die Rolle von Kindergeld und Kinderfreibetrag

Kindergeld und Kinderfreibetrag spielen eine zentrale Rolle bei der steuerlichen Betrachtung des Kindesunterhalts. Sie beeinflussen nicht nur die finanzielle Situation der Eltern, sondern auch die Absetzbarkeit von Unterhaltszahlungen. Ein besseres Verständnis dieser Begriffe ist entscheidend für unterhaltspflichtige Eltern, die ihre steuerliche Situation optimieren möchten.

Wie Kindergeld die Absetzbarkeit beeinflusst

Das Kindergeld wird monatlich an die berechtigten Eltern gezahlt und hat direkten Einfluss auf die Berechnung des Kinderfreibetrags. Bei Auszahlung von Kindergeld erfolgt eine Relativierung des Unterhaltsanspruchs. Eltern, die Kindergeld beziehen, können in der Regel ihre Unterhaltszahlungen nicht steuerlich absetzen. Dies sorgt dafür, dass die steuerlichen Vorteile für unterhaltspflichtige Personen reduziert werden, da die Auszahlung von Kindergeld bereits einen gewissen finanziellen Ausgleich darstellt.

Berechnung des Kinderfreibetrags

Der Kinderfreibetrag wird in Deutschland festgelegt und beträgt für 2025 8.388 Euro pro Kind. Eltern sollten beachten, dass dieser Betrag maßgeblich ist, wenn es um die steuerliche Belastung geht. Das Vorhandensein eines Kinderfreibetrags bedeutet, dass das zu versteuernde Einkommen der unterhaltspflichtigen Person entsprechend gesenkt wird. Eine sorgfältige Planung und Überlegung zu Kindergeld und Kinderfreibetrag ist daher für die steuerliche Absetzung von Bedeutung.

Die Ausnahmen bei der Absetzbarkeit

Im Rahmen des Steuerrechts gibt es einige Ausnahmen bezüglich der Absetzbarkeit von Kindesunterhalt. Besonders relevant sind dabei die Regelungen für volljährige Kinder, die kein Kindergeld beziehen. Darüber hinaus existieren besondere Umstände für Selbstständige, die ihre steuerlichen Verpflichtungen differenzieren können.

Volljährige Kinder ohne Kindergeld

Für volljährige Kinder, die kein Kindergeld erhalten, gelten spezielle Bedingungen. In diesen Fällen können Unterhaltspflichtige unter bestimmten Voraussetzungen Steuerabzüge geltend machen. Es ist wichtig zu beachten, dass die Absetzbarkeit in solchen Situationen stark von individuellen Faktoren abhängt, einschließlich der finanziellen Situation der Eltern.

Besonderheiten bei Selbstständigen und Einkommen

Selbstständige haben oft die Möglichkeit, andere steuerliche Regelungen zu nutzen, um ihre Steuerlast zu verringern. Hierbei können verschiedene Ausgaben, die im Rahmen der Selbstständigkeit anfallen, ebenfalls die Unterhaltspflicht beeinflussen. Durch die Berücksichtigung dieser Aspekte können Selbstständige möglicherweise Vorteile im Steuerrecht realisieren.

| Kategorie | Regelung | Kommentar |

|---|---|---|

| Volljährige Kinder ohne Kindergeld | Teilweise Absetzbarkeit möglich | Prüfung der finanziellen Bedürfnisse erforderlich |

| Selbstständige | Verschiedene steuerliche Abzüge | Berücksichtigen von Betriebsausgaben |

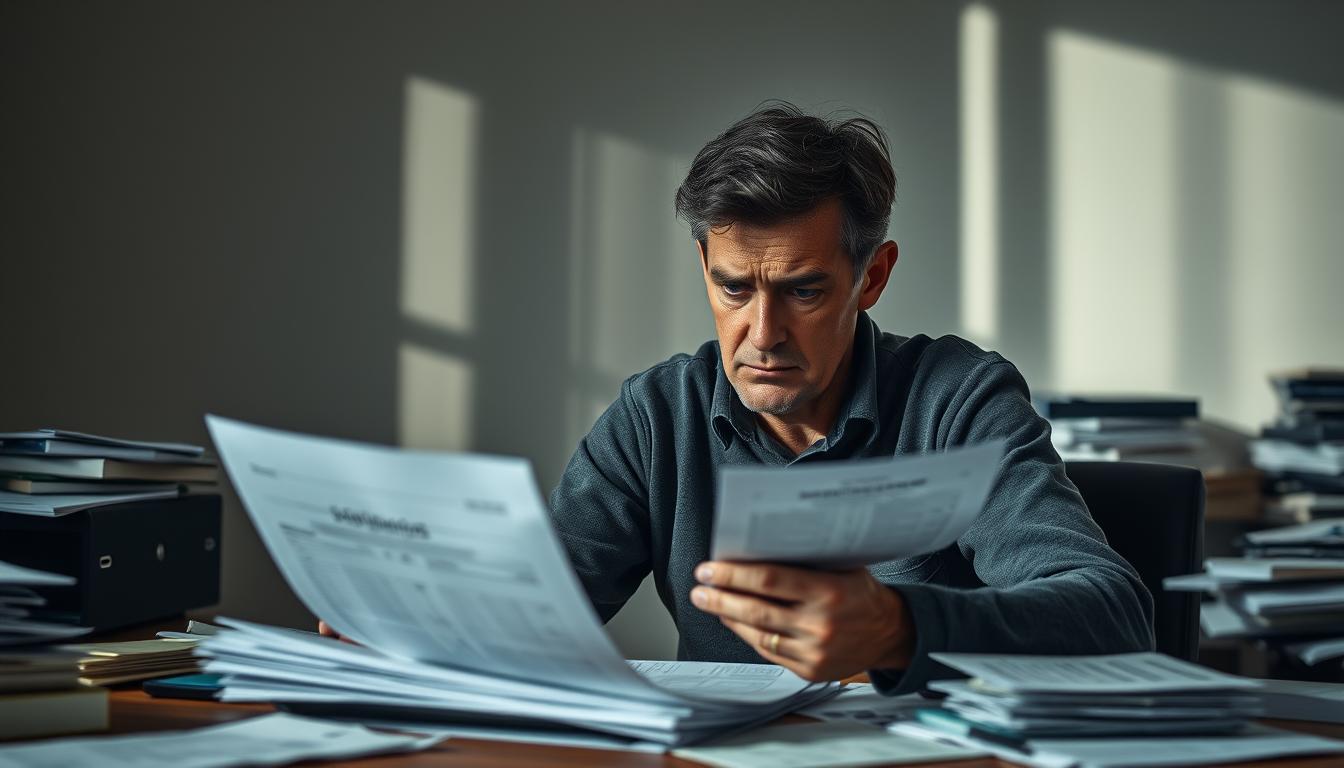

Steuerliche Vorteile für Unterhaltspflichtige

Unterhaltspflichtige können in verschiedenen Fällen von steuerlichen Vorteilen profitieren. Diese Vorteile beziehen sich insbesondere auf die Absetzung von Unterhaltszahlungen, die in der Steuererklärung geltend gemacht werden können. Eine gründliche Analyse der individuellen Einkommensverhältnisse ist erforderlich, um festzustellen, wie diese steuerlichen Vorteile in Anspruch genommen werden können.

Obwohl der Kindesunterhalt in der Regel nicht absetzbar ist, gibt es spezielle Regelungen, die von steuerlichen Vorteilen für Unterhaltspflichtige Gebrauch machen. Beispielsweise können Zahlungen an Pflegebedürftige mentale und finanzielle Belastungen sanieren, was in der Steuererklärung berücksichtigt wird. Die Regelungen für die Absetzbarkeit variieren je nach Situation und Einkommen des Unterhaltspflichtigen.

Es ist besonders wichtig, alle relevanten Belege und Nachweise sorgfältig zu dokumentieren. Bei Unsicherheiten zur Anwendbarkeit von steuerlichen Vorteilen empfiehlt es sich, fachkundige Beratung in Anspruch zu nehmen. Eine individuelle Steuerberatung kann dabei helfen, die besten Optionen zu entdecken und die Steuererklärung optimal zu gestalten.

Auswirkungen auf das zu versteuernde Einkommen

Das zu versteuernde Einkommen beeinflusst direkt die Steuerlast einer Person. Die Berechnung dieses Einkommens erfordert eine genaue Erfassung aller Einnahmen und Ausgaben, einschließlich spezifischer Unterhaltsverpflichtungen. Eine präzise Berechnung hilft nicht nur bei der Ermittlung der Steuerlast, sondern auch dabei, mögliche Steuervorteile zu erkennen, die in anderen Unterhaltsarten existieren.

Berechnung des zu versteuernden Einkommens

Die Berechnung des zu versteuernden Einkommens erfolgt, indem die gesamten Einkünfte einer Person ermittelt werden. Danach werden relevante Abzüge, wie Werbungskosten oder Freibeträge, abgezogen. Hierbei ist zu beachten, dass unterschiedliche Unterhaltsverpflichtungen unterschiedlich behandelt werden können. Die korrekte Berücksichtigung dieser Faktoren ist entscheidend, um das tatsächliche zu versteuernde Einkommen akkurat zu bestimmen.

Steuervorteile bei anderen Unterhaltsarten

Im Gegensatz zum Kindesunterhalt gibt es bei anderen Unterhaltsarten oft spezifische Steuervorteile. Ehegattenunterhalt kann beispielsweise steuerlich absetzbar sein, was sich positiv auf das zu versteuernde Einkommen auswirken kann. Solche Steuervorteile sollten immer in Betracht gezogen werden, wenn es um die finanzielle Gesamtplanung geht. Es lohnt sich, die verschiedenen Möglichkeiten zur Optimierung der Steuerlast eingehend zu prüfen.

Aktuelle Entwicklungen und Änderungen im Jahr 2025

Für das Jahr 2025 sind bedeutende Änderungen 2025 im Steuerrecht vorgesehen, die sich auf die finanzielle Belastung von Unterhaltspflichtigen auswirken können. Die geplanten gesetzlichen Entwicklungen beinhalten Anpassungen des Grundfreibetrags sowie mögliche Änderungen in der Absetzbarkeit von Unterhaltszahlungen. Diese Maßnahmen könnten dazu führen, dass mehr Elternteile finanzielle Erleichterungen erfahren.

Die Auswirkungen der Änderungen 2025 sollten von allen betroffenen Elternteilen genau beobachtet werden. Eine aktive Mitverfolgung der politischen Diskussionen eröffnet die Chance, von den zu erwartenden Steuervorteilen zu profitieren. Es ist ratsam, sich rechtzeitig über die neuen Regelungen zu informieren, um die eigenen finanziellen Planungen optimal abzustimmen.

Der Selbstbehalt im Kindesunterhalt

Im Kontext des Kindesunterhalts spielt der Selbstbehalt eine zentrale Rolle. Dieser Betrag sichert, dass der Unterhaltspflichtige in der Lage ist, seinen eigenen Lebensunterhalt zu bestreiten, während er gleichzeitig seinen Verpflichtungen gegenüber dem Kind nachkommt. Die Berechnung des Selbstbehalts muss korrekt erfolgen, um eine faire Aufteilung zwischen den Bedürfnissen des Kindes und den Lebenshaltungskosten des Unterhaltspflichtigen zu gewährleisten.

Definition und Berechnung des Selbstbehalts

Der Selbstbehalt bezeichnet den Betrag, den der Unterhaltspflichtige mindestens behalten kann, um seinen grundlegenden Lebensunterhalt zu sichern. Für berufstätige Elternteilen liegt dieser Betrag normalerweise bei 1.450 Euro. Es ist wichtig, die Berechnung genau durchzuführen, um zu bestimmen, wie viel des Einkommens für den Kindesunterhalt zur Verfügung steht. Beim Selbstbehalt werden Faktoren wie das Einkommen, die Lebenssituation und die Anzahl der unterhaltsberechtigten Kinder berücksichtigt.

Wie der Selbstbehalt die Unterhaltspflicht beeinflusst

Der Selbstbehalt hat signifikante Auswirkungen auf die finanzielle Situation des Unterhaltspflichtigen. Ein zu niedriger Selbstbehalt könnte dazu führen, dass die Existenzbedürfnisse des Unterhaltspflichtigen nicht gedeckt sind. Somit wäre eine unangebrachte Belastung zu riskieren, die die Zahlungsfähigkeit im Kindesunterhalt gefährden könnte. Ein korrekter Selbstbehalt trägt dazu bei, dass sowohl die Interessen des Unterhaltspflichtigen als auch die Bedürfnisse der Kinder ausreichend berücksichtigt werden.

Alternativen zur Absetzbarkeit von Kindesunterhalt

Die Absetzbarkeit von Kindesunterhalt wird oft als kompliziert wahrgenommen. Stattdessen gibt es mehrere Alternativen, die Unterhaltspflichtigen helfen können, ihre finanziellen Verpflichtungen zu erfüllen. Direkte Zahlungen bieten eine Möglichkeit, um spezifische Ausgaben abzudecken, die unter bestimmten Umständen steuerlich abzugsfähig sein können. Diese Zahlungen können für Bildungskosten oder Gesundheitsausgaben genutzt werden.

Direkte Zahlungen und deren steuerliche Behandlung

Direkte Zahlungen ermöglichen es, finanzielle Unterstützung gezielt zu leisten. Diese Zahlungen können, sofern sie nachweisbar sind, in der steuerlichen Behandlung berücksichtigt werden. Solche Zahlungen bieten den Vorteil, dass sie nicht nur den unmittelbaren Bedarf des Kindes decken, sondern auch steuerliche Vorteile für die zahlende Person schaffen können. Eine genaue Dokumentation und die Einhaltung der notwendigen Vorgaben sind für eine steuerliche Anerkennung entscheidend.

Wie staatliche Leistungen die Absetzbarkeit beeinflussen

Staatliche Leistungen, wie das Kindergeld oder zusätzliche Sozialleistungen, können die Absetzbarkeit von Kindesunterhalt erheblich beeinflussen. Diese Leistungen reduzieren in vielen Fällen die finanzielle Belastung der Unterhaltspflichtigen und machen die Notwendigkeit von absetzbaren Zahlungen weniger dringend. Unterhaltspflichtige sollten sich stets über die verfügbaren staatlichen Leistungen informieren, um die beste Strategie für ihre steuerliche Situation zu entwickeln.

Beratung und Unterstützung

Für Unterhaltspflichtige ist eine fachkundige Beratung von großer Bedeutung. Sie hilft, die komplexen Regelungen rund um den Kindesunterhalt richtig zu verstehen und alle steuerlichen Möglichkeiten optimal zu nutzen. In bestimmten Fällen, insbesondere wenn es um Selbstständige oder besondere Ausnahmen geht, wird der Bedarf an professioneller Unterstützung noch deutlicher. Eine präzise Analyse der individuellen Situation kann nicht nur Unsicherheiten beseitigen, sondern auch zu einer effektiveren Handhabung der Unterhaltspflichten führen.

Wann ist eine Beratung nötig?

Die Notwendigkeit einer Beratung zeigt sich häufig in folgenden Situationen:

- Wenn sich die finanzielle Situation ändert

- Bei Unklarheiten über die Höhe des Unterhalts

- In Fällen von Volljährigen ohne Kindergeld

- Bei besonderen finanziellen Belastungen

Wo kann man Unterstützung finden?

Es gibt verschiedene Anlaufstellen, die Unterstützung bieten können:

- Beratungsstellen wie die Vereinigte Lohnsteuerhilfe e.V.

- Familiengerichte, die Informationen zu Unterhaltsfragen bereitstellen

- Steuerberater, die sich auf Familienrecht spezialisiert haben

Fazit

Im Fazit lässt sich feststellen, dass der Kindesunterhalt für viele Unterhaltspflichtige eine hohe finanzielle Herausforderung darstellt. Trotz der schweren Verpflichtungen gibt es nur begrenzte steuerliche Absetzbarkeiten. Dies macht es besonders wichtig, alle verfügbaren finanziellen Optionen und bevorstehenden Änderungen im Jahr 2025 im Auge zu behalten.

Eine umfassende Zusammenfassung der steuerlichen Regelungen ist entscheidend, um jene Vorteile zu erkennen, die möglicherweise zur Verbesserung der individuellen finanziellen Situation beitragen können. Wenn Unterhaltspflichtige ein fundiertes Verständnis der gesetzlichen Bestimmungen sowie eventuell bereitgestellter staatlicher Leistungen haben, können sie bessere Entscheidungen treffen.

Zusammenfassend bleibt zu sagen, dass das Wissen um die verschiedenen Facetten des Kindesunterhalts und der damit verbundenen steuerlichen Implikationen essenziell ist, um langfristig finanzielle Stabilität und Sicherheit für sich und die Kinder zu gewährleisten.